|

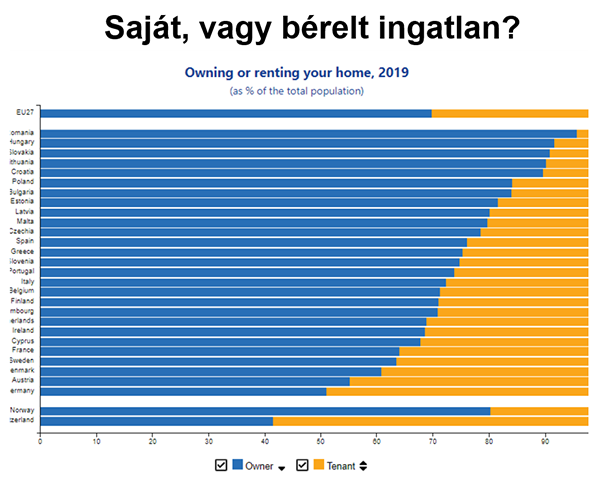

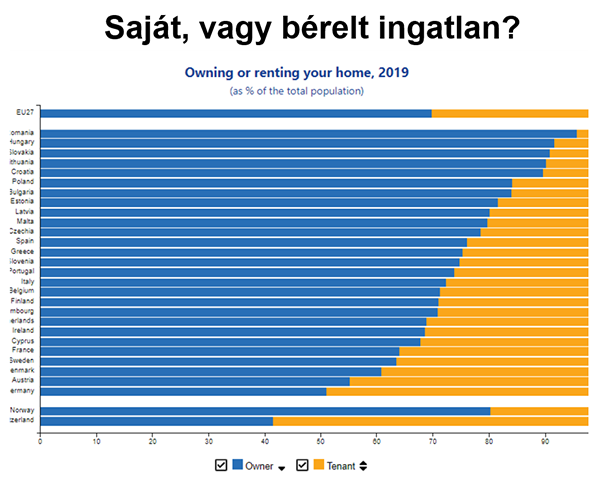

Az UIPI (International Union of Property Owners - Ingatlantulajdonosok Nemzetközi Szövetsége) adatai alapján az Európai Unió tagállamai között Magyarországon a második legmagasabb a saját ingatlanban élők aránya. A lakosság 90%-a rendelkezik saját tulajdonú ingatlannal, a többiek bérelt lakásokban, házakban laknak. Ennek a rangsornak az alján Németország, Ausztria és Dánia helyezkedik el, ahol mindössze 50-60% ez az arány, miközben az európai átlag 70% körül mozog.

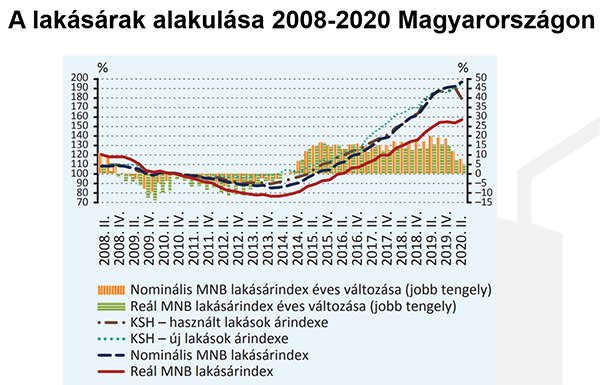

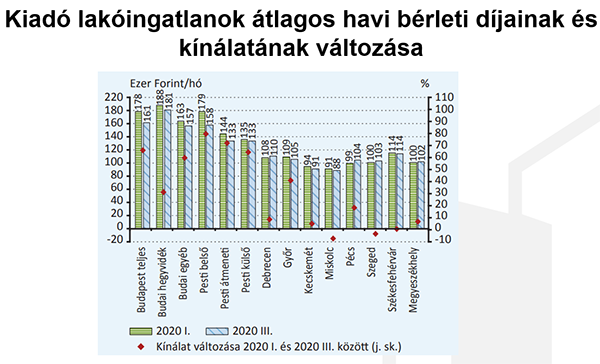

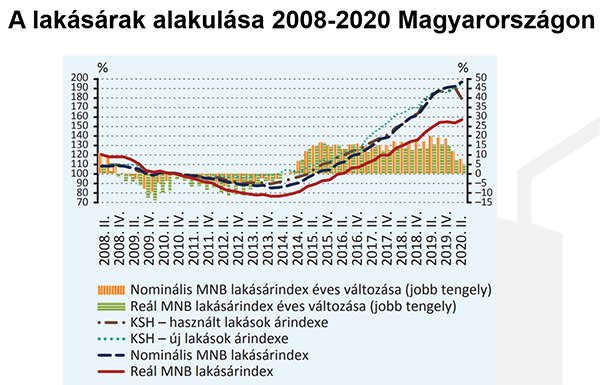

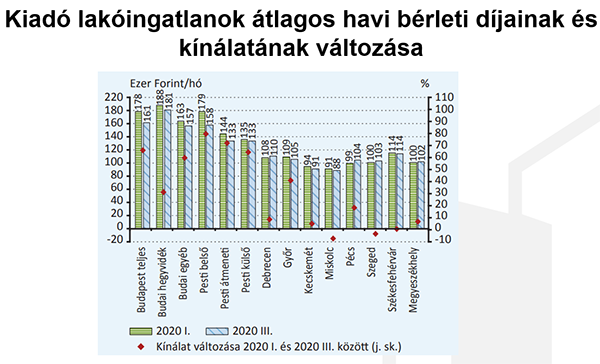

Ha megnézzük a lakásárakat 2008-2020 között Magyarországon (ez a Magyar Nemzeti Bank felmérésében szerepelt tavaly az ingatlanpiaci körképben), lehet látni, hogy az árak az elmúlt 10-15 évben óriásit nőttek, akár a tízszeresükre emelkedtek. Az európai országok többsége egyébként az ilyen szintű lakásár robbanáson már túl van, valószínűleg ez az oka annak is, hogy a nyugati országokban az emberek leginkább bérlik az ingatlanokat. Bár Magyarországon a bérleti díjak az elmúlt évben mérséklődtek, de előtte jelentős emelkedésnek indultak, köszönhetően nyilván olyan külső piaci tényezőknek is, mint az Airbnb.

Mindezek fényében tehát jó döntésnek tűnik a magyar lakosság részéről, hogy az elmúlt évtizedekben az ingatlan tulajdont preferálta, mert az értéknövelésben realizált hozam is sokkal magasabb volt, illetve a mai napig magasabb, mint egy állampapír esetében, vagy bármilyen megtakarításból realizált nyereség. Egy társasházi lakással, mint tulajdonnal, azonban nemcsak jogok, hanem felelősségek és kötelezettségek is járnak, melyek teljesítését sok tényező hátráltatja hazánkban.

Rossz műszaki állapot

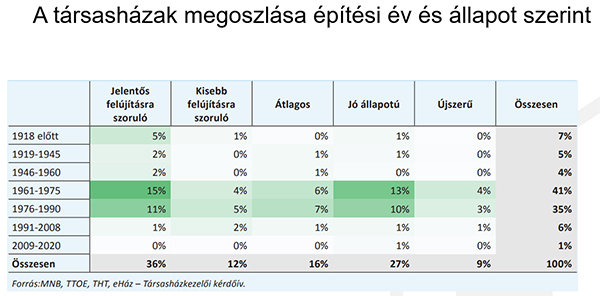

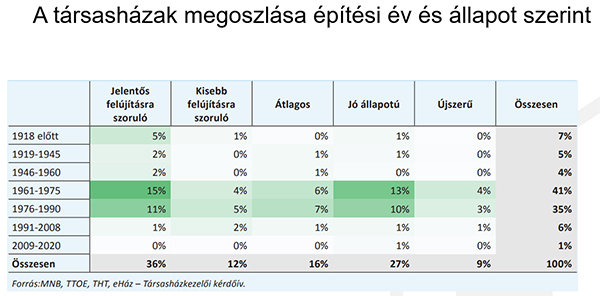

Az általánosan rossz műszaki állagról tavaly a Magyar Nemzeti Bank a THT és az eHÁZ együttműködésével készített felmérést. Több mint 1000 közös képviselőt, társasházkezelőt kérdeztünk meg arról, hogy milyen állapotban van az általa kezelt épület. Ebből kiderül, hogy a magyarországi társasházak közel 50%-a jelentős vagy kisebb felújításra szorul. Ez nem túl jó hír, hiszen ezekhez már hozzá kéne nyúlni, mielőtt történik valami komolyabb probléma. Az is látszik, hogy az elmúlt 10 évben az épületek felénél nem volt felújítás, aminek több oka van.

Az egyik maga a tulajdonosi közösség, hiszen a felújításokról a közgyűlés, azaz a tulajdonosok döntenek. Ők döntenek arról, hogy szeretnének-e többet fizetni annak érdekében, hogy egy felújítást meg tudjanak valósítani. Az 50%-os felújítatlan ingatlanok aránya azt mutatja, hogy mintha valamiért a magyar társadalom még nem nőtt volna fel arra a szintre, hogy tudatosodjon benne: a tulajdon felelősséggel is jár, azt karban kell tartani, az állagmegóvás pedig gondoskodást, anyagi áldozatokat igényel.

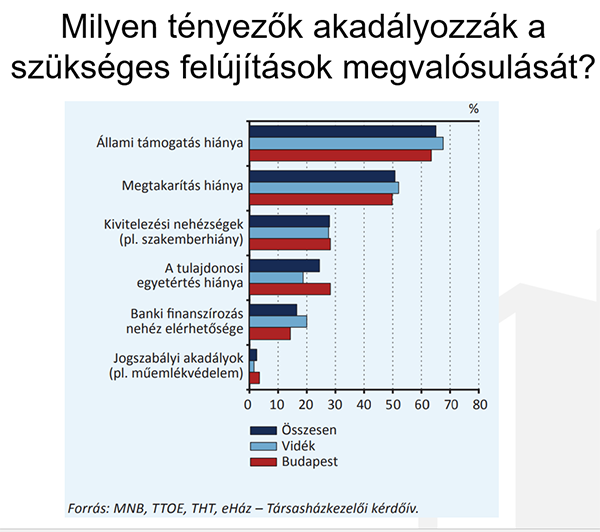

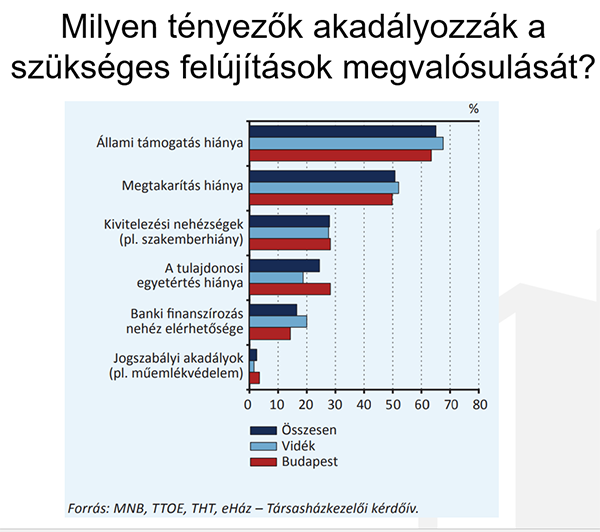

A felmérés alapján születtek objektív eredmények is arról, hogy milyen tényezők akadályozzák a felújítást, és a megkérdezettek magas arányban az állami támogatás hiányát emelték ki. Az elmúlt 10 évben masszívan megmutatkozott, hogy az állami támogatások nem nagyon vehetők igénybe társasházi felújításokra. Az Otthonfelújítási támogatás kapcsán jeleztük a törvényhozók felé, hogy segítség lenne a lakóközösségeknek, ha a közös területek felújítását is finanszírozni lehetne az összegből, de kiderült, hogy ez a forrás csak az ingatlanok belső tereinek megújítására vehető igénybe.

A másik komolyabb ok a felújítások elmaradására a pénzhiány volt, ami abból adódik, hogy a közgyűléseken nincs többsége a megtakarítások képzésének vagy a célbefizetéseknek.

A szakemberhiány volt a harmadik hátráltató tényező, amely a lakásépítések, felújítások felfutása miatt az előttünk álló években várhatóan még komolyabb problémát okoz majd.

A negyedik helyre került a felmérésben a tulajdonosi egyetértés hiánya, ötödikre pedig a banki finanszírozás akadozása.

Sok tulajdonos, nehézkes érdekegyeztetés

A társasház a család után a második legkisebb közösség, ahová nem mi választjuk a tagokat. Kortól, végzettségtől függetlenül mindenféle ember megtalálható egy társasházban, és egyeztetéskor ezek a generációs és tudásbeli különbségek nehézséget okoznak. Döntő szerepe van a társasházkezelőnek is, aki ezt a folyamatot moderálni, vezetni szokta. Pontosan ezért, az esetek nagy százalékában egy felújítási folyamat elsőre nem vihető át, hanem egyfajta lobbitevékenységgel lehet arról gondoskodni, hogy az általunk megvásárolt ingatlanhoz tartotó közös területeken is történjen bármilyen változás.

Hiába kapnak ár/érték alapon jó ajánlatot a tulajdonosok, mindig lesz valaki, akinek éppen nem tetszik és ellenérdekelt a megbízásban. Persze kevés olyan eset van nálunk, amikor egy tulajdonos birtokol egy egész épületet és valójában csak rajta és a jogszabályokon múlik, hogy mit valósít meg.

Nincs pénz, nincs hitel

Az is komoly gondot okoz a társasházaknak, hogy gyakran hiába van egyetértés bizonyos nagyságú befizetésekre vonatkozóan, ha nem jön össze a beruházáshoz szükséges összeg és banki hitelre is szükség lenne, annak felvételét a bankok gyakorlatilag ellehetetlenítik, de legalábbis nem szorgalmazzák. Különösen igaz ez a lakástakarék-pénztári konstrukciók megszűnése óta, amivel szinte lenullázódtak a társasházak megtakarítási lehetőségei.

Létezik ugyan a Növekedési és hitelprogram a maga 2,5%os hitellehetőségével, amely elviekben felvehető társasházakra, de a számok sajnos azt mutatják, hogy ennek kihelyezésében nem érdekeltek a pénzintézetek, különben több projektről hallanánk. A fedezethiányt és a lassú behajthatóságot szokták megjelölni indokként a bankok, amiért nem kedvelik ezeket a konstrukciókat, bár „bedőlt" társasházról nincs tudomásunk. Magyarországon a társasházi hitelezés gyakorlatilag stagnál. Becsléseink szerint jelenleg 50-60 milliárd forint lehet a teljes, társasházakhoz kihelyezett hitelállomány.

Rossz társasházi törvény, sok helyen nincs profi társasházkezelés

A társasház, mint egyéb szervezet megfoghatatlan identitás Magyarországon. Örökölni nem tud, nem lehet tulajdona, de ugyanakkor perelhető. Mindezek mellett áfával fizet minden költséget, de az áfát nem igényelheti vissza, holott közvetítő a szolgáltató és a társasházban élő tulajdonosok között. A tulajdonosok ezt úgy élik meg, hogy az áfát minden esetben elbukják.

Ugyanakkor itthon nincs előírva, hogy a közös költség hány százalékának kell megtakarításnak lennie. Ennek pedig edukáló, nyomásgyakorló hatása lenne a társasházi tulajdonosok felé, hogy a társasházban nem csak élni kell, hanem gondoskodni is a megóvásáról.

A társasházak felett ugyan van törvényességi felügyelet, amelyet a jegyzők látnak el, de a jogszabályi rendelkezés miatt nem avatkozhatnak be pl. vagyoni-gazdálkodási kérdésekbe, így ezekben csak a tulajdonosok odafigyelése segíthet.

A professzionális társasházkezelés hiánya nem általános probléma, de sajnos tapasztalataink szerint sok helyen még mindig kőkorszaki módszerekkel - legyen az maga a kezelés módszertana vagy az informatikai megoldások - kezelnek társasházakat. Az elmúlt 3-5 évben tapasztaljuk azt, hogy elkezdődött egyfajta generáció váltás ezen a területen, ami nagyon jó hír, mert mi 10-12 éve egy kockásfüzetre épülő szakmát digitalizáltunk.

Nem csak informatikai, hanem pénzügyi és jogi területen is képzetlenek egyes a közös képviselők, ami valószínű, hogy ok-okozati összefüggésben állt azzal, hogy egy egyszerű OKJ képzés megszerzésével bárki lehetett a múltban társasházkezelő úgy, hogy ezzel elvállalhatta a magyarországi családok legértékesebb vagyonelemének gondozását. 2021-től sem lett sokkal jobb a helyzet: az új felnőttképzési törvény értelmében ma már minden jogász bármilyen - alap közgazdaságtani, pénzügyi, számviteli, informatikai, épületszerkezettani stb. - továbbképzés nélkül lehet társasházkezelő, melyet nem gondolok egy szerencsés helyzetnek, mondhatni csöbörből vödörbe kerültünk. |

A társasházaknak 5 fő problémája van Magyarországon: a rossz általános műszaki állapot, a fragmentált, töredezett tulajdonosi szerkezet, a bankok hitelezési hajlandósága, a rossz társasházi törvény és sok helyen a professzionális társasházkezelés hiánya - hangzott el Dén Mátyás Andrástól, a Proptech Digital Investment Zrt. vezérigazgatójától a PP Konferenciaközpont, Biznisz az ingatlanban című online konferenciáján.

A társasházaknak 5 fő problémája van Magyarországon: a rossz általános műszaki állapot, a fragmentált, töredezett tulajdonosi szerkezet, a bankok hitelezési hajlandósága, a rossz társasházi törvény és sok helyen a professzionális társasházkezelés hiánya - hangzott el Dén Mátyás Andrástól, a Proptech Digital Investment Zrt. vezérigazgatójától a PP Konferenciaközpont, Biznisz az ingatlanban című online konferenciáján.

Bécsben tartották meg a RENOINVEST projekt harmadik nemzetközi kerekasztal-találkozóját, amelyen pénzügyi, szakpolitikai, műszaki és piaci szereplők közösen keresték a választ arra, miként gyorsíthatók fel az épületfelújítások. A tanácskozás egyik alapvető kiindulópontja az volt, hogy az európai épületállomány energetikai megújítása hosszú távon nem finanszírozható kizárólag állami és uniós támogatásokból. A valódi kérdés ezért az, hogyan vonható be érdemben a magántőke a társasházi és önkormányzati felújításokba.

Bécsben tartották meg a RENOINVEST projekt harmadik nemzetközi kerekasztal-találkozóját, amelyen pénzügyi, szakpolitikai, műszaki és piaci szereplők közösen keresték a választ arra, miként gyorsíthatók fel az épületfelújítások. A tanácskozás egyik alapvető kiindulópontja az volt, hogy az európai épületállomány energetikai megújítása hosszú távon nem finanszírozható kizárólag állami és uniós támogatásokból. A valódi kérdés ezért az, hogyan vonható be érdemben a magántőke a társasházi és önkormányzati felújításokba.  Ha már van lakáshitel- vagy lakáslízing-szerződés, ami 2026. január 1. előtt érvényesen létrejött, akkor az Otthontámogatás 2026-os igénylésénél 2026. január 20. az első igazán kritikus dátum: eddig kell a kérelmet a munkáltatónál benyújtani.

Ha már van lakáshitel- vagy lakáslízing-szerződés, ami 2026. január 1. előtt érvényesen létrejött, akkor az Otthontámogatás 2026-os igénylésénél 2026. január 20. az első igazán kritikus dátum: eddig kell a kérelmet a munkáltatónál benyújtani.  Sokan nem tudják, hogy lakáscsere esetén nem feltétlenül a teljes vételár után kell illetéket fizetni. 2026. január 1-jétől a szabályok még kedvezőbbé váltak: az eladott lakás akár öt évvel korábbi értékesítése is beszámítható az illetékalap csökkentésébe.

Sokan nem tudják, hogy lakáscsere esetén nem feltétlenül a teljes vételár után kell illetéket fizetni. 2026. január 1-jétől a szabályok még kedvezőbbé váltak: az eladott lakás akár öt évvel korábbi értékesítése is beszámítható az illetékalap csökkentésébe.

Megjelent a 392/2025. (XII. 10.) Kormányrendelet, amely fontos könnyítést vezet be az Otthon Start programban elérhető FIX 3%-os lakáshitelnél. A módosítás lényege, hogy 2026. január 1-jétől nemcsak belterületi, hanem külterületi lakóházak megvásárlására is igényelhető a támogatott hitel.

Megjelent a 392/2025. (XII. 10.) Kormányrendelet, amely fontos könnyítést vezet be az Otthon Start programban elérhető FIX 3%-os lakáshitelnél. A módosítás lényege, hogy 2026. január 1-jétől nemcsak belterületi, hanem külterületi lakóházak megvásárlására is igényelhető a támogatott hitel.  A lakáshitelezés 2025-ben látványosan új pályára állt. A banki kihelyezések megugrottak, a hitelösszegek nőnek, a feltételek pedig a korábbi szigor után enyhülő tendenciát mutatnak. Az Otthon Start Program elindulása érdemi fordulatot hozott a hozzáférhetőségben. Az MNB 2025. novemberi lakáspiaci jelentése alapján készült összefoglaló cikksorozatunk második része azt mutatja be, hogy a 3%-os fix kamat milyen irányba tolja a keresletet, hogyan változik a bankok hitelezési magatartása, és milyen terheket rak ez a lakosságra.

A lakáshitelezés 2025-ben látványosan új pályára állt. A banki kihelyezések megugrottak, a hitelösszegek nőnek, a feltételek pedig a korábbi szigor után enyhülő tendenciát mutatnak. Az Otthon Start Program elindulása érdemi fordulatot hozott a hozzáférhetőségben. Az MNB 2025. novemberi lakáspiaci jelentése alapján készült összefoglaló cikksorozatunk második része azt mutatja be, hogy a 3%-os fix kamat milyen irányba tolja a keresletet, hogyan változik a bankok hitelezési magatartása, és milyen terheket rak ez a lakosságra.  2025-ben a hazai lakáspiac egyértelműen az árnövekedés jegyében zajlik. Cikksorozatunk első részében a Magyar Nemzeti Bank friss jelentése alapján bemutatjuk, hogyan változott a kereslet, milyen hatást gyakorolt az Otthon Start Program. Áttekintjük az árak alakulását, a területi különbségeket és a túlértékeltség kockázatait.

2025-ben a hazai lakáspiac egyértelműen az árnövekedés jegyében zajlik. Cikksorozatunk első részében a Magyar Nemzeti Bank friss jelentése alapján bemutatjuk, hogyan változott a kereslet, milyen hatást gyakorolt az Otthon Start Program. Áttekintjük az árak alakulását, a területi különbségeket és a túlértékeltség kockázatait.

Megjelent a Magyar Közlönyben a 361/2025. (XI. 25.) Korm. rendelet az Otthontámogatásról. A rendszer 2026-tól évi legfeljebb nettó egymillió forint vissza nem térítendő támogatást adhat lakáshitel-törlesztésre vagy önerőre azoknak, akik meghatározott közfeladatot ellátó szervezeteknél dolgoznak. A támogatás alanyi jogon jár, de csak akkor, ha a munkáltató időben regisztrál, a dolgozó pedig a megfelelő határidőkig bejelenti igényét.

Megjelent a Magyar Közlönyben a 361/2025. (XI. 25.) Korm. rendelet az Otthontámogatásról. A rendszer 2026-tól évi legfeljebb nettó egymillió forint vissza nem térítendő támogatást adhat lakáshitel-törlesztésre vagy önerőre azoknak, akik meghatározott közfeladatot ellátó szervezeteknél dolgoznak. A támogatás alanyi jogon jár, de csak akkor, ha a munkáltató időben regisztrál, a dolgozó pedig a megfelelő határidőkig bejelenti igényét.  A XVI. Közös Képviselők Napja és Társasházi EXPO-n Petor Anita, az OTP Bank társasházi szakértője mutatta be, hogyan segíti a bank a lakóközösségeket a mindennapi számlavezetéstől a felújítások finanszírozásáig. Az előadás közérthetően ismertette a legfrissebb akciókat, megtakarítási formákat és hitellehetőségeket, amelyekkel a társasházak biztonságosan és kiszámíthatóan gazdálkodhatnak.

A XVI. Közös Képviselők Napja és Társasházi EXPO-n Petor Anita, az OTP Bank társasházi szakértője mutatta be, hogyan segíti a bank a lakóközösségeket a mindennapi számlavezetéstől a felújítások finanszírozásáig. Az előadás közérthetően ismertette a legfrissebb akciókat, megtakarítási formákat és hitellehetőségeket, amelyekkel a társasházak biztonságosan és kiszámíthatóan gazdálkodhatnak.  A Kormány 349/2025. (XI. 12.) rendelete újabb pontokon módosítja a lakossági otthonteremtési támogatások szabályait. A változások a CSOK Plusz és a FIX 3%-os lakáshitel feltételrendszerét egyaránt érintik, és több gyakorlati könnyítést hoznak azok számára, akik első lakásukat vásárolnák vagy önkormányzati bérlakást szeretnének megvásárolni. A módosítások 2025. november 15-én lépnek hatályba.

A Kormány 349/2025. (XI. 12.) rendelete újabb pontokon módosítja a lakossági otthonteremtési támogatások szabályait. A változások a CSOK Plusz és a FIX 3%-os lakáshitel feltételrendszerét egyaránt érintik, és több gyakorlati könnyítést hoznak azok számára, akik első lakásukat vásárolnák vagy önkormányzati bérlakást szeretnének megvásárolni. A módosítások 2025. november 15-én lépnek hatályba.  Egy új tervezet alapján kiemelt beruházássá nyilváníthatók azok az építési projektek, amelyek az Otthon Start program keretében kínált, FIX 3%-os lakáshitel feltételeit teljesítő lakások megvalósítását célozzák. A szabályozás célja, hogy gyorsítsa és egyszerűsítse az engedélyezési eljárásokat, valamint lehetővé tegye a fejlesztések megvalósítását a helyi településrendezési szabályoktól részben eltérő feltételek mellett. A másik, ezzel összefüggő kormányrendelet tervezete az Otthon Start programhoz kapcsolódó FIX 3%-os hitelprogram bővítését tartalmazza.

Egy új tervezet alapján kiemelt beruházássá nyilváníthatók azok az építési projektek, amelyek az Otthon Start program keretében kínált, FIX 3%-os lakáshitel feltételeit teljesítő lakások megvalósítását célozzák. A szabályozás célja, hogy gyorsítsa és egyszerűsítse az engedélyezési eljárásokat, valamint lehetővé tegye a fejlesztések megvalósítását a helyi településrendezési szabályoktól részben eltérő feltételek mellett. A másik, ezzel összefüggő kormányrendelet tervezete az Otthon Start programhoz kapcsolódó FIX 3%-os hitelprogram bővítését tartalmazza.  A kormány a felhasználói tapasztalatok alapján több ponton is módosítja a FIX 3%-os lakáshitel program szabályait. A változtatások fő célja, hogy minimalizálják a technikai akadályokat és megkönnyítsék a hiteligénylési folyamatot a programban részt vevők számára. A módosítások többek között az építési engedélyek elfogadhatóságát, a telekvásárlás szabályait, az egyidejű tulajdonlás értelmezését, a folyósítás menetét és a jogosultsági feltételeket érintik.

A kormány a felhasználói tapasztalatok alapján több ponton is módosítja a FIX 3%-os lakáshitel program szabályait. A változtatások fő célja, hogy minimalizálják a technikai akadályokat és megkönnyítsék a hiteligénylési folyamatot a programban részt vevők számára. A módosítások többek között az építési engedélyek elfogadhatóságát, a telekvásárlás szabályait, az egyidejű tulajdonlás értelmezését, a folyósítás menetét és a jogosultsági feltételeket érintik.  A Magyar Bankszövetség több tagja - köztük az OTP, az Erste, a K&H és a Raiffeisen - alkotmányjogi panaszt nyújtott be a lakossági jelzáloghitelek kamatstopjának 2025. december 31-ig tartó újabb meghosszabbítása ellen. Álláspontjuk szerint a rendelet szükségtelen és aránytalan beavatkozás a magánjogi szerződésekbe.

A Magyar Bankszövetség több tagja - köztük az OTP, az Erste, a K&H és a Raiffeisen - alkotmányjogi panaszt nyújtott be a lakossági jelzáloghitelek kamatstopjának 2025. december 31-ig tartó újabb meghosszabbítása ellen. Álláspontjuk szerint a rendelet szükségtelen és aránytalan beavatkozás a magánjogi szerződésekbe.  A Kormány legfrissebb rendelete (282/2025. VIII. 25.) több otthonteremtési támogatási formát igazít össze, kiemelten az idén bevezetett Otthon Start program FIX 3%-os lakáshitelét. A cél az, hogy a családok a Babaváró, a CSOK Plusz és a kistelepülési otthonteremtési támogatások mellett egyszerűbben és átláthatóbban férjenek hozzá a kedvezményes hitelhez. Az új szabályok 2025. szeptember 1-jétől lépnek hatályba, egyes részek október 1-jétől érvényesek.

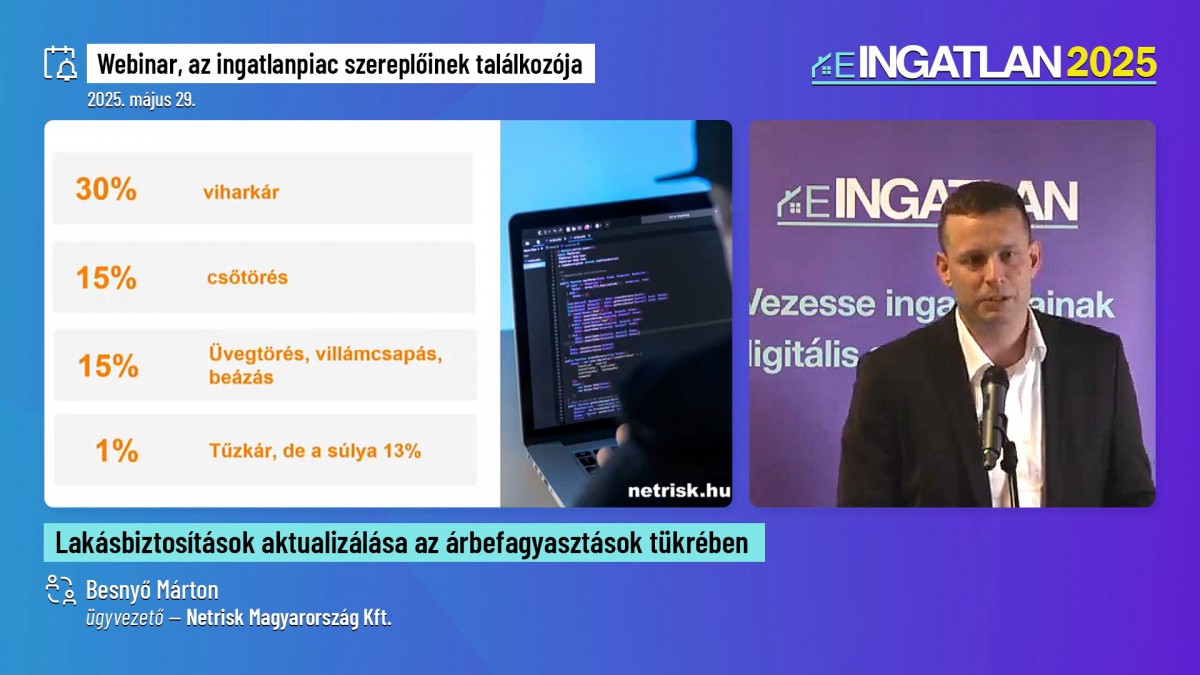

A Kormány legfrissebb rendelete (282/2025. VIII. 25.) több otthonteremtési támogatási formát igazít össze, kiemelten az idén bevezetett Otthon Start program FIX 3%-os lakáshitelét. A cél az, hogy a családok a Babaváró, a CSOK Plusz és a kistelepülési otthonteremtési támogatások mellett egyszerűbben és átláthatóbban férjenek hozzá a kedvezményes hitelhez. Az új szabályok 2025. szeptember 1-jétől lépnek hatályba, egyes részek október 1-jétől érvényesek.  A lakásbiztosítás régóta alapvető pénzügyi termék a magyar háztartások körében, ám a szektor dinamikus változásai, a szabályozói beavatkozások és a digitalizáció hatásai újra napirendre helyezték a szerződések felülvizsgálatát. Besnyő Márton, a Netrisk Magyarország Kft. ügyvezetője előadásában részletes áttekintést nyújtott az aktuális piaci trendekről, különös tekintettel az ársapka hatására, az ügyfélszokások átalakulására és a társasházi biztosítási gyakorlatok sajátosságaira.

A lakásbiztosítás régóta alapvető pénzügyi termék a magyar háztartások körében, ám a szektor dinamikus változásai, a szabályozói beavatkozások és a digitalizáció hatásai újra napirendre helyezték a szerződések felülvizsgálatát. Besnyő Márton, a Netrisk Magyarország Kft. ügyvezetője előadásában részletes áttekintést nyújtott az aktuális piaci trendekről, különös tekintettel az ársapka hatására, az ügyfélszokások átalakulására és a társasházi biztosítási gyakorlatok sajátosságaira.  Felvételsorozat hetedik része az Ingatlan 2024 - Ingatlankezelők, -beruházók, -közvetítők, és -felújítók napja előadásaiból. Előadó: Szarvas Gábor ügyvezető - Greenbors Consulting

Felvételsorozat hetedik része az Ingatlan 2024 - Ingatlankezelők, -beruházók, -közvetítők, és -felújítók napja előadásaiból. Előadó: Szarvas Gábor ügyvezető - Greenbors Consulting  A kormány módosítja a családtámogatási rendeleteket, hogy azok illeszkedjenek a szeptember 1-jén induló Otthon Start programhoz, amely rögzített, 3%-os kamatozású lakáshitelt kínál. A cél az eddigi támogatási formák egyszerűbb kombinálhatósága.

A kormány módosítja a családtámogatási rendeleteket, hogy azok illeszkedjenek a szeptember 1-jén induló Otthon Start programhoz, amely rögzített, 3%-os kamatozású lakáshitelt kínál. A cél az eddigi támogatási formák egyszerűbb kombinálhatósága.  Tanárok, rendőrök, katonák, ápolók, orvosok és más köztisztviselők - évente akár egymillió forintos támogatást kaphatnak lakáshitel törlesztésére vagy új hitel önrészének kifizetésére.

Tanárok, rendőrök, katonák, ápolók, orvosok és más köztisztviselők - évente akár egymillió forintos támogatást kaphatnak lakáshitel törlesztésére vagy új hitel önrészének kifizetésére.